Tesis de Inversión Finlogic SpA

(FNL)

09-01-2022

FINLOGIC SPA. TICKER (FNL) Cotización actual 6,36€

Empresa del Sector de Labeling, con una cartera de productos completa ofreciendo desde etiquetas, impresoras, terminales de lectura, desarrollo de software relacionado y asistencia técnica.

-

CAGR en ventas 2014-2021 de 21,17%.

-

Crecimiento orgánico del 10%.

-

Track record positivo realizando adquisiciones.

-

Mercado fragmentado con oportunidades de crecimiento.

1.1 HISTORIA

Finlogic Srl, fundada en 2003 por Vincenzo Battista, es una empresa que opera en el campo de sistemas automáticos de identificación y etiquetado desde sus inicios. Desde entonces, Finlogic, ha tenido una herramienta de marketing (www.id-label.com) para optimizar la gestión online de cotizaciones para sus revendedores. Esto le ha permitido diferenciarse en el mercado.

-

En 2008, la empresa fue galardonada con el “Packaging Oscar” por la presentación de una novedad absoluta en el mercado del etiquetado: la etiqueta multimaterial.

-

En julio de 2010, Finlogic firma el acuerdo de distribución exclusiva en Italia para los productos de la marca SATO, un productor internacional de impresoras de transferencia térmica. La asociación sigue vigente.

-

En 2014, comienza el proceso de crecimiento por líneas externas con la primera adquisición “Idlog Srl”, una casa de software especializada en sistemas de impresión y lectura de códigos de barras. Esta adquisición tenía como objetivo integrar y ampliar la gama de servicios en el segmento de trazabilidad de productos.

-

En 2016, se adquiere Primetec Srl (Roma), especializada en la venta y asistencia técnica de tecnologías de impresión digital en color, y con la participación del 51% de la Compañía FD Code, un pequeño integrador de sistemas que proporciona soluciones para etiquetado y lectura de códigos de barras.

-

En junio 2017, hace la transición de Finlogic Srl a Finlogic SpA y empieza a cotizar en el mercado AIM Italia de la Bolsa de Valores de Italia.

-

En julio 2017, Hydra SpA, (holding y matriz de Datalogic SpA), adquirió 500 mil acciones, alcanzando una participación total equivalente al 10,28% del capital social de Finlogic.

Adquisiciones recientes

Respecto a las últimas adquisiciones de la empresa, siguiendo la estrategia de crecimiento inorgánico, en 2018 se realizaron 2 adquisiciones en cada semestre (4 total):

-

Primer semestre (Enero): Tecmark y Multitec.

-

Segundo semestre (Julio y Agosto): Irideitalia Srl y Mobile Project, respectivamente.

En 2019 se añade una nueva línea de soluciones ofrecidas por Finlogic cuando adquiere el 51% de una start-up innovadora en el campo de la fabricación aditiva (impresión 3D). Esta rama del negocio, tiene como objetivo, desarrollar proyectos en el campo de la identificación automática con implementación 3D a través de la sucursal adquirida, Smart Lab Industrie 3D.

Para reforzar aún más esta nueva área, Finlogic ejecuta una nueva adquisición (System Code de Bergamo Srl) donde integra la identificación y los códigos de barras.

En 2020 se puso el enfoque de las adquisiciones en dos (2) áreas de la empresa: Producción y Marketing.

Para el primero de ellos, se completa la compra total de Staf Srl de Piacenza, que aporta un salto cualitativo en términos de producción de etiquetas. Mientras que para apoyar al equipo de marketing, se adquirió una participación del 51% de la agencia Socialware, operación que permitió mejorar la efectividad de las actividades de comunicación del grupo.

Por último, en enero de 2021 las empresas Tecmark, Multitec y System Code se incorporan por fusión en Finlogic SpA.

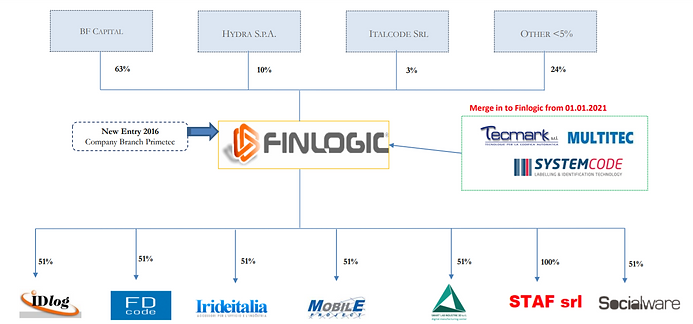

1.3. Empresas del grupo y estrategia M&A

Finlogic Group está compuesto por las siguientes empresas:

Finlogic SpA: Es una empresa independiente líder en la producción de etiquetas. Con domicilio social en Bolonia, la empresa diseña y fabrica su oferta en las plantas de producción de Acquaviva delle Fonti (Apulia) y Bollate (Lombardía).

Idlog Srl 51% subsidiaria: Adquirido en 2014, es un integrador de sistemas especializado en brindar soluciones completas para impresión, lectura de códigos de barras y para asistencia técnica especializada. Utiliza tecnología RFID (identificación por radiofrecuencia), que permite la trazabilidad de objetos, animales o personas gracias a la lectura remota de información contenida en un microchip o mediante una micro antena.

FD Code Srl 51% subsidiaria: Establecida en 2016, se especializa en soluciones para etiquetas adhesivas, tabletas, lectores de códigos de barras, cintas e impresoras térmicas. Tiene una alta especialización y tiene know-how tanto en términos de tecnología de producto, como de asistencia al cliente final (especialmente pequeñas y medianas empresas del sector alimentario, cosmético, orfebrería). Ofrece soluciones completas en el sector de la impresión profesional e identificación automática.

Irideitalia Srl 51% subsidiaria: Adquirida en julio de 2018, la empresa tiene su sede en Figline Valdarno (Fi), se ha especializado en la organización de oficinas y la identificación automática durante más de 30 años. Lleva a cabo su trabajo a través de códigos de barras y sistemas de radiofrecuencia ofreciendo soluciones personalizadas y competitivas.

La adquisición se realizó por 550 mil euros incluido el earn-out. En 2017 Irideitalia alcanzó una facturación de 3 millones de euros y un EBITDA de 371 mil euros, siendo, por ende, el múltiplo EV/EBITDA pagado de 2,9x.

Mobile project Sr: Adquirida en 2018 el 51% y el 49% restante en 2021, es una empresa de servicios activa en el campo de la identificación automática mediante el desarrollo de soluciones de software mediante la realización de integraciones con sistemas de gestión y bases de datos centralizadas. Proporciona asesoramiento sobre la plataforma de hardware más adecuada y ofrece el diseño íntegro del software de acuerdo con las necesidades y procesos internos del cliente.

El precio de compra de la participación del 49% realizado en 2021, ascendió a 169.382 euros y corresponde a la aplicación de un múltiplo de 3,5x al valor del EBITDA ajustado de 2020 (aproximadamente 50.000 euros).

Smart lab industrie 3D 51% subsidiaria: Adquirida en febrero de 2019, es una empresa activa en el mercado de fabricación aditiva. Una start-up con un alto contenido innovador con sede en Bari establecida en marzo de 2015, propone la venta y alquiler de impresoras 3D, actividades de servicios de impresión, modelado CAD, prototipos de patentes, creación y comercialización de productos mediante el uso de impresoras 3D y equivalentes.

La adquisición se realizó por 80.000 euros y no se tienen datos de las ventas o EBITDA que realizaba la empresa antes de la adquisición.

Staf srl adquirida al 100%: Es una empresa de Rottofreno (PC), activa desde 1994 en el sector de las etiquetas autoadhesivas. Gracias a la experiencia acumulada en 25 años, STAF es hoy un importante punto de referencia para el uso de materiales especiales y para la producción de etiquetas en aplicaciones particularmente complejas (etiquetas insensibilizadas, impresión con tintas tonificantes, etc.).

Además, STAF es un importante transformador de material de 3M. La atención a los clientes es uno de los puntos fuertes de la Compañía. STAF, de hecho, brinda a sus clientes un soporte a través de consultoría específica y la producción rápida de pedidos incluso para aquellos pedidos catalogados como “problemáticos” por los materiales utilizados o el método de transformación.

La adquisición se realizó el 28 de enero de 2020, en implementación del acuerdo vinculante de compra del 18 de diciembre de 2019, por valor de 4,6 millones de euros y Staf srl. Tuvo ingresos en 2018 por valor de 9,8 millones de euros, generando ese mismo año 1 millón de EBITDA ajustado. Por lo que Finlogic Group pago por esta compra un múltiplo de 4,6x EV/EBITDA, un múltiplo ligeramente superior a lo que normalmente acostumbra a pagar.

Socialware Italy 51% subsidiaria: Fundada en 2009 por Francesco Antonacci, es una empresa de consultoría en los sectores de marketing digital, web y Ecommerce.

Certificado como una de las mejores agencias de Italia como Google Partner, Socialware se especializa en la gestión de campañas publicitarias en la web, SEO, Web Analytics, Email marketing, Social media marketing y cualquier otra actividad relacionada.

El enfoque de Socialware está fuertemente orientado a lograr los objetivos del cliente, en términos de popularidad de las marcas en la web, aumento de la facturación o adquisición de clientes potenciales calificados.

En 2018 Social Ware registró unos ingresos por ventas de 300 mil euros, un EBITDA de 90 mil euros. Teniendo en consideración que la empresa adquirió el 51% de las acciones en circulación por 150 mil euros, se puede estimar que la empresa pagó 3,2x EV/EBITDA, aproximadamente.

Tecmark Srl: Comprada en 2018 y luego fusionada con Finlogic en 2020, cuenta con sede en Settimo Torinese. Desde hace más de 30 años se ha especializado en el análisis e implementación de soluciones integradas y sistemas de codificación, lectura y trazabilidad; también mediante tecnología RFID (Radio Frequency Identification). Ha acumulado una gran experiencia en la integración de todos los equipos de marcado/lectura en líneas de producción o con sistemas de información preexistentes.

La adquisición de Tecmark, se realizó por un precio de 1,865 millones de euros (incluida la cobertura del eventual earn-out). Tecmark en 2016 alcanzó una facturación de aproximadamente 3,5 millones de euros y un EBITDA de 453 mil euros, por lo que pagó un múltiplo de 4,11x EV/EBITDA.

Multitec Srl: Adquirido en 2018 y fusionado con Finlogic en 2020, tiene su sede en Settimo Torinese (Piamonte) y es distribuidor de Toshiba-Tec en todo el territorio italiano, lo que permitió aportar una nueva marca importante en la oferta de Finlogic. También distribuye impresoras de transferencia térmica para el sector industrial e impresoras digitales en color para oficinas.

Multitec era una filial de Tecmark, por lo que la adquisición se realizó en el mismo momento, en concreto, se fijó un precio de compra de 50.000 euros y aunque no hay datos del EBITDA que generaba la empresa antes de la adquisición, si conocemos los ingresos que obtuvo en 2016 (500 mil euros).

Cabe señalar que la empresa Multitec srl entró en liquidación debido a la finalización del procedimiento de liquidación voluntaria que dio lugar a su baja del Registro Mercantil a partir del 18 de diciembre de 2020.

System Code: Fusionada con Finlogic en 2020, tiene sede en Osio Sotto (BG) diseña e implementa soluciones para etiquetado e identificación; en concreto se trata a la adquisición y verificación de aplicaciones de datos, RFID, impresión de etiquetas industriales, seguimiento y gestión de almacenes para empresas. System Code no sólo emplea soluciones de vanguardia, desde un punto de vista técnico, sino que también en lo que se refiere al impacto ambiental. Está dirigido a empresas activas en diversos sectores productivos, incluidos cosmética, alimentación, electrónica y química.

Antes de la fusión mencionada, se dió lugar la adquisición de la misma en el 2019 por un precio de compra de 650.000 euros, de los cuales, 400.000 euros fijos y el resto dividido en 3 earn-outs que se pagarán 30 días posteriores al cierre de la los ejercicios 2019-2020-2021, siempre que se hayan alcanzado los objetivos de EBITDA definidos en el acuerdo. En este caso, no tenemos datos de los múltiplos que pagó la empresa por la adquisición.

Para concluir este apartado, entrando un poco más en profundidad respecto a las operaciones de M&A que ha realizado el grupo, se puede establecer que la estrategia de Finlogic es adquirir empresas a múltiplos entre 3x y 4x EV/EBITDA, lo cual considero positivo y creo que podrá seguir siendo la tendencia, al menos, hasta que la empresa aumente de tamaño y lleve a cabo adquisiciones más grandes.

Además, se aprecia una tendencia al incluir earn-outs en la mayoría de adquisiciones que la empresa realiza, de esta forma garantizan tener alineados a la actual directiva y “garantizar” la correcta gestión del negocio después de la adquisición.

En lo que respecta a la propagación mundial del contagio COVID-19 suscita dudas sobre las previsiones del mercado para el 2021. A pesar del contexto de incertidumbre, el Grupo apunta a realizar más operaciones de M&A, continuando la senda de crecimiento iniciada hace varios años.

Por último, la empresa continuará potenciando las actividades de cross-selling en las respectivas carteras de clientes de todas las empresas del Grupo.

2. CATÁLOGO DE PRODUCTOS DEL GRUPO FINLOGIC

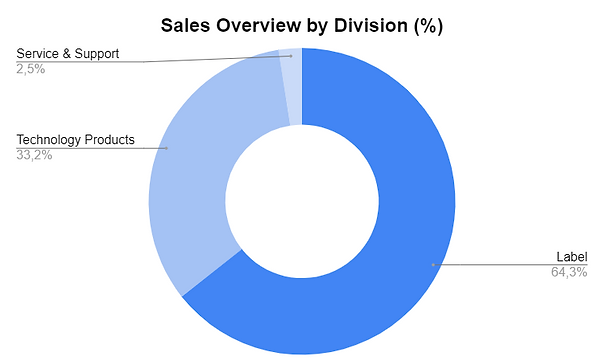

Finlogic cuenta con una cartera de productos en expansión con el paso del tiempo gracias a las adquisiciones que ha ejecutado en los últimos años. Sin embargo, en la actualidad, la propia empresa divide sus productos en tres (3) grandes categorías: División de etiquetas, División de productos tecnológicos y División de servicio y asistencia.

A continuación, se muestra un gráfico con los pesos porcentuales por cada división y, posteriormente, se explicará en detalle cada una:

2.1 División de Etiquetas

Es la línea del negocio más importante, la más antigua y la que representa un mayor peso dentro de los ingresos de la compañía. Dentro de esta división se encuentran las etiquetas neutrales e impresas, etiquetas adhesivas y las etiquetas de código de barras.

Estos productos que se han mencionado tienen objetivos muy importantes en los productos en los que se adhieren. Cada vez más, las regulaciones europeas exigen una trazabilidad de los productos desde la entrada de la materia prima, hasta que sale de la fábrica como producto final. Toda esta información va contenida dentro de las etiquetas. Además, dependiendo del producto que se esté fabricando, se requerirán unas etiquetas más especiales en cuanto a resistencia y durabilidad. Es por ello que Finlogic contempla estos escenarios y ofrece etiquetas de múltiples materiales y formatos tales como: de papel mate, papel térmico o materiales térmicos en combinación con tipos de adhesivos.

Otro punto a favor es que, Finlogic ha estado inclinado en la integración de la tecnología RFID en cualquier tipo de etiqueta. A forma explicativa, esta tecnología permite incorporar información cualitativa del producto, gracias a un monitoreo constante por radiofrecuencia. Siempre y cuando el lector de ondas de radio se encuentre al alcance de las tarjetas.

En sectores como el farmacéutico y alimentación es de vital importancia tener una trazabilidad del producto y su estado durante el transporte para garantizar la calidad del producto. En otros sectores como el retail o logística, las tarjetas RFID permiten facilitar la localización de la mercancía y la gestión de los almacenes (inventarios, distribución…)

A manera de resumen, se muestra una imagen de los diferentes sectores en los que se encuentra posicionado Finlogic. Estar presente en un gran abanico de mercados, le permite una diversificación de riesgo:

2.2 División de Productos tecnológicos

La segunda división en cuanto a importancia de ingresos es la división de productos tecnológicos, la cual representa un 33,2% del total. Esta línea de productos permite a los clientes agilizar las operaciones diarias, automatizando las actividades de fabricación, el control de calidad y los procesos de manipulación. Esto se traduce en ventajas para sus clientes en términos de ahorro de tiempo, reducción de errores y aumento de la productividad.

El Grupo distribuye principalmente tres productos tecnológicos:

Impresoras: Finlogic ofrece dos tipos de impresoras: las impresoras de transferencia térmica y las impresoras digitales en color. Los clientes emplean ambos tipos de impresoras y son capaces de agregar texto, imágenes, logotipos y códigos de barras.

En particular, las impresoras de transferencia térmica se emplean en la producción de códigos de barras y etiquetas monocromo, mientras que las impresoras digitales en color garantizan una impresión rápida y económica, lo que permite tener una respuesta rápida al mercado con unos stocks reducidos.

Lectores de códigos de barras: Estos son dispositivos de entrada que capturan, leen y traducen información de un código de barras en un código electrónico que se envía a una computadora o base de datos para su procesamiento e información adicional. Existen lectores fijos, portátiles y lectores que se activan automáticamente.

Terminales: Son ordenadores equipados con un escáner que permiten el acceso a la información después de cada escaneo, esto los diferencia de los lectores de códigos de barras. Finlogic suministra ordenadores móviles con láser de código de barras de fabricantes que tienen amplia experiencia (Intermec, Honeywell, Motorola y Opticon). En particular, estos terminales son aptos para control de inventarios.

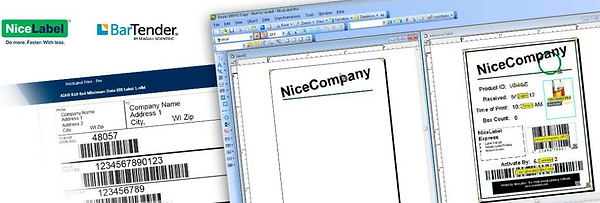

Para que esta división de la empresa tenga éxito, han sido claves las asociaciones que ha acumulado Finlogic Group ya que les permite una integración vertical en su actividad y traducirlo en ventas cruzadas. Los principales socios se muestran en la siguiente imagen extraída de la presentación de la compañía de Nov-21:

2.3 División Servicio y Asistencia

Finlogic Spa facilita a sus clientes la gestión madura y eficiente de los procesos de almacenamiento, producción y logística gracias a la propuesta de soluciones de Software, diseñados en función de los requerimientos de cada cliente en función del área que se encuentre.

El desarrollo de software ha ido evolucionando y, actualmente, Finlogic ofrece soluciones específicas tanto para dispositivos portátiles, como para todo el mundo corporativo, creando integraciones con sistemas de gestión y bases de datos centrales (Sistemas ERP), así como soluciones para el intercambio y procesamiento de información.

Además, las soluciones de Software que Finlogic es capaz de proporcionar no se limitan únicamente a una de las divisiones de la empresa sino que es capaz de aportar soluciones de Software completas para todos los sectores de productos a los que pertenece, ofreciendo un servicio de consultoría eficiente.

Uno de los últimos desarrollos de Finlogic en el área de software ha sido derivado de la emergencia del COVID. En este caso, se trata de Smart Distance. Esta solución permite la gestión inteligente de los almacenes, garantizando la distancia física de seguridad de los trabajadores, gracias a un sensor que alerta al trabajador que lo lleva.

La información que se va generando en el sistema, es almacenada para su posterior análisis gracias a que este producto es vendido como un paquete completo (software + hardware) y está incluida la integración de la tecnología en la empresa cliente.

SATO Label Gallery

Es una familia de productos de software de etiquetado profesional que ofrece una solución completa de impresión de etiquetas inteligentes y códigos de barras RFID para usuarios de escritorio, móviles y de red.

Es una aplicación con una interfaz simple y es lo suficientemente flexible para adaptarse a cualquier requisito de diseño e impresión de etiquetas. Los sectores que más pueden beneficiarse de este producto son:

-

Comercio minorista.

-

Logística.

-

Atención médica.

-

Química.

-

Automoción.

Un aspecto bastante interesante de cara a la tesis de inversión es que, Finlogic facilita al cliente diferentes alternativas en función del uso que vayan a tener: Free, Easy, Plus y TruePro. Pudiendo generar más ingresos con la misma herramienta, en función de la suscripción que pague el cliente.

Soluciones de software móvil personalizadas

Entre las opciones puestas a disposición por Finlogic, las más importantes son:

-

MP-Display, permite una gestión simplificada y fiable de la pantalla, con posibles modificaciones.

-

Sistemas RTLS, es utilizado para identificar automáticamente la ubicación de personas, objetos en cualquier lugar en tiempo real. Este sistema permite, por ejemplo, frenar o acelerar un automóvil en una línea de ensamblaje, ubicar paletas y rastrear instrumentos médicos en hospitales.

-

Sistema PTM, su objetivo es el posicionamiento y recogida automática de pallets en los almacenes, eliminando así la posibilidad de error humano.

-

Pick to Light, es uno de los sistemas más solicitados para la gestión y optimización de pedidos, ya que la información de carga y descarga se transfiere en tiempo real al sistema general que gestiona el almacén.

2.4 Principales Clientes

El Grupo Finlogic, atiende a más de 3.000 clientes en Italia y en el extranjero. Es importante mencionar que, la mayor parte de la facturación es recurrente debido a, no sólo las regulaciones vigentes de trazabilidad y gestión, que imponen el uso de etiquetas en cualquier producto que se venda en el mercado, sino que además, el coste de las etiquetas representa un pequeño porcentaje dentro del coste total de fabricación para los clientes de Finlogic.

Finlogic tiene un riesgo de concentración limitado ya que su cliente más importante representa menos del 3% de los ingresos totales del Grupo.

Finlogic Group es un proveedor clave de varios hospitales públicos y empresas líderes, muchas de las cuales pertenecen al segmento minorista (es decir, Conad) e industrial. Los mercados finales atendidos por el Grupo tales como: salud, alimentación, logística y el comercio minorista, se encuentran entre los que están adoptando cada vez más las tecnologías AIDC.

La implementación de tecnologías AIDC es necesaria para cumplir con los nuevos requisitos reglamentarios y la creciente demanda de trazabilidad de operaciones industriales, bienes y recuperación de pacientes. Con su oferta de 360 grados, Finlogic Group ayuda a sus clientes a satisfacer sus necesidades de trazabilidad, mejorando la eficiencia y reduciendo errores y costos.

En la siguiente imagen se aprecian algunos de los clientes de la empresa:

2.5. Equipo Directivo y Accionariado

Constantino Natale (Presidente del Consejo de Administración y Director General): Nacido en Grumo Apulla (BA) el 11 de junio de 1978, se graduó con honores en Economía en la Universidad de Bari en 2002. Después de una experiencia en Auchan, ocupó el cargo de Director Comercial de Italcode Srl (2003) y, posteriormente, como Director Comercial y Director de Marketing de la Emisora hasta 2008, año en que asumió el cargo de Presidente y Director General.

Fue parte activa del proyecto de crecimiento productivo de la Emisora de 2009 a 2014, acompañando personalmente la puesta en marcha de la planta productiva de Lombardía y creando una organización estructurada de la red comercial.

Rosanna Battisa (Miembro de la junta directiva y Directora financiera): Después de graduarse en Economía y Administración de Empresas de la Universidad de Bari en 1998, Rosanna realizó una pasantía profesional y se convirtió en Contadora Pública. Ha trabajado en Italcode Srl como Directora Administrativa desde su constitución. Entre 2003 y 2008, Rosanna se desempeñó como Directora Administrativa en Finlogic, supervisando el departamento de Finanzas y Control, gestionando las relaciones con las instituciones financieras y el Consejo de Supervisión. En 2008, fue nombrada directora financiera de Finlogic y ha ocupado este puesto desde entonces.

Respecto a la alineación del equipo directivo, tanto Constantino como Rossana, adquirieron un pequeño paquete de acciones durante la IPO, sin embargo, ambos directivos no tienen un peso significativo dentro del accionariado de la empresa.

Por otro lado, en la retribución del equipo directivo, la empresa señala que existe un sueldo fijo y otro variable según objetivos, los cuales no son públicos. Debido a esto considero que el equipo directivo a pesar de estar conformado por grandes profesionales que han demostrado ser capaces de generar valor para los accionistas durante los últimos años, no tienen un Skin in the game alto.

Accionariado

En la siguiente tabla se puede apreciar la estructura actual del accionariado de Finlogic SpA:

Vincenzo Battista es el principal accionista de Finlogic, controlando el 64,35% de la empresa a través de BF Capital Srl (61,63%) e Italcode Srl (2,72%).

Hydra SpA (holding de la familia Volta y principal accionista de Datalogic) es el segundo accionista, con una participación que se ha ido incrementado con el paso del tiempo. En el momento de la IPO poseían el 2,87% y, posteriormente, ha aumentado hasta un 10,40%.

Esto se ha ejecutado con el objetivo de que Datalogic sea un socio estratégico de Finlogic, apoyando la senda de crecimiento industrial y la internacionalización del grupo.

El 25,26% restante está en manos del mercado, siendo por ende una compañía iliquida.

En conclusión, se puede determinar que a pesar de que el equipo directivo no tenga grandes incentivos por medio de acciones o stock options, existe un fundador detrás (Familia Battista), con un porcentaje importante de la empresa, y la familia Volta, como socio estratégico, los cuales velan por la correcta gestión de la empresa.

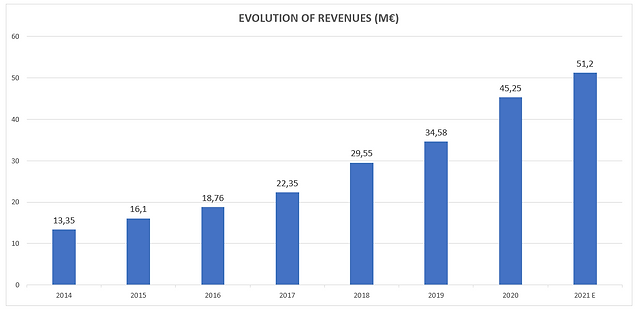

3. EVOLUCIÓN DE LOS INGRESOS

En este apartado veremos la evolución de los ingresos de Finlogic y qué factores han sido determinantes para alcanzar el crecimiento actual, analizando la evolución de cada segmento de negocio.

En la siguiente grafica podemos apreciar la evolución de los ingresos desde el año 2014:

Como podemos observar, la empresa ha aumentado sus ingresos con un CAGR 2014-2021 del 21,17% y 2018-2021, del 20,05%. Este crecimiento ha estado ligado por un buen desempeño del mercado (se analiza en el apartado 7 “Análisis del Mercado”), unido con el crecimiento inorgánico que la empresa ha obtenido por medio de operaciones de M&A en los últimos años.

Finlogic genera el 95% de sus ingresos en Italia, donde la empresa tiene una cuota de mercado del 3,7%, por lo que se está ante un mercado aún muy fragmentado con posibilidades de seguir destinando capital a nuevas adquisiciones. El resto de ingresos se dividen entre Francia, España, Suiza y Bélgica.

La evolución de los tres segmentos principales de la empresa (división de etiqueta, productos tecnológicos y servicios y asistencia al cliente), además de los otros ingresos no operativos en los últimos 4 años ha sido la siguiente:

*La partida "otros ingresos y ganancias" incluye los componentes positivos de los ingresos no financieros que se derivan únicamente de de las operaciones auxiliares. Esta partida incluye la indicación por separado de cualquier subvención de explotación.

El crecimiento principalmente viene impulsado por la “División de Etiquetas”, el core business del Grupo, que registró un CAGR 2017-2020 del 26,85%, en parte por las adquisiciones estratégicas que se han realizado en esta división como la más reciente de Staf Srl.

La “División de Productos Tecnológicos” ha ido consolidando su crecimiento gracias, sobre todo, al empuje del sector digital, que sigue creciendo de forma significativa. El CAGR de este segmento entre 2017-2020 es de 24,43%

Finalmente, la “División de Servicios y Asistencia” (división con bajo porcentaje de las ventas de la empresa) registró un CAGR entre 2017-2020 de 57,59%, impulsado principalmente por las actividades de asistencia técnica, servicios de consultoría y desarrollo de software y marketing.

Respecto al 2021, a pesar de sólo tener datos de los primeros 3 trimestres del año, se pueden obtener las siguientes métricas:

-

Los ingresos ascendieron a 25,3 millones de euros, un 22% más que los 20,8 millones de euros del primer semestre de 2020, con una contribución positiva de todas las divisiones del Grupo y una aceleración decisiva, también gracias a la importante expansión conseguida en términos de capacidad de producción.

-

El crecimiento orgánico de 4,5 millones de euros se atribuye principalmente a la evolución de la División Etiquetas, actividad principal del Grupo (ingresos equivalentes a 16,0 millones de euros), que registró un aumento significativo igual al 18% respecto al semestre anterior y se beneficia de los efectos positivos derivados del fortalecimiento de la capacidad productiva.

-

La División de Productos Tecnológicos, registró unos ingresos de 8,6 millones de euros (34% del total), creció un 29%.

-

La División de Servicios y Asistencia, registró unos ingresos de 0,7 millones de euros (3% del total) registró un crecimiento del 27%.

Por último, con la finalidad de estudiar más en profundidad el principal segmento de negocio de la empresa (División de Etiqueta), se representa la evolución de autoadhesivos en Italia en los últimos años según GIPEA - Observatorio 2020 en la siguiente tabla:

El desempeño de la empresa ha sido superior al mercado, creciendo orgánicamente en torno a un 10%, muy superior si se compara con el 4,3% que ha crecido el sector entre el periodo 2008-2019. Este crecimiento se puede estimar si se excluyen las adquisiciones que la empresa ha ejecutado, incluyendo la parte proporcional de ingresos que han aportado al grupo estas adquisiciones en estos años (estimado).

4. EVOLUCIÓN DEL MARGEN EBITDA

En la siguiente gráfica se puede observar la evolución del EBITDA de Finlogic Group y su margen desde 2014 hasta la actualidad:

Como se puede observar, el margen EBITDA venía de valores máximos en 2014 (17,3%), descendiendo hasta el 13,7% en 2019. La reducción del margen se debe, principalmente, a una mayor incidencia de la distribución de productos tecnológicos y al crecimiento de la plantilla del Grupo en un 75%.

De hecho, el margen bruto de la empresa se redujo en 180 pb y la incidencia de los costes de personal aumentó en 107 pb durante el período 2014-2017. En cambio, la incidencia de los costos del servicio disminuyó en 34 pb.

En la actualidad, la empresa tiene entre sus principales objetivos alcanzar nuevamente márgenes entre el 15-16%. Las últimas fusiones que se han realizado en enero de 2021, cuando se incorporaron las empresas Tecmark, Multitec y System Code en Finlogic SpA, tiene como finalidad este objetivo de incrementos en márgenes.

6. EVOLUCIÓN DE LA COTIZACIÓN

La evolución de la empresa desde su salida en bolsa en el año 2017 ha otorgado a los accionistas una rentabilidad anualizada del 10,1%, excluyendo dividendos.

Considero que el rendimiento de la empresa en bolsa no ha ido acorde al crecimiento de sus beneficios, atribuyó esta ineficiencia de mercado a su escaso seguimiento por analistas, su baja capitalización y liquidez.

7. ANÁLISIS DEL MERCADO

El análisis del mercado de esta tesis de inversión se centrará principalmente en dos (2) áreas: el mercado de las etiquetas y la proyección que tiene para los próximos años y el mercado de la tecnología de identificación por radiofrecuencia (RFID), que son las vertientes que más influyen a Finlogic Group.

7.1 Mercado de etiquetas

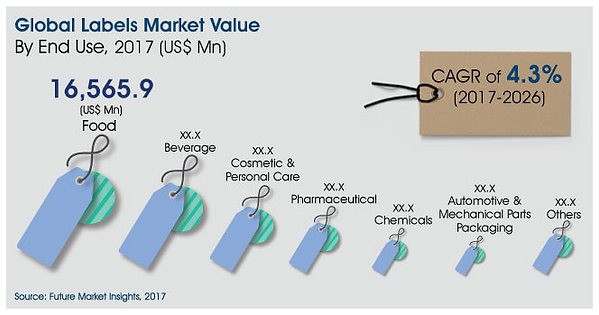

Se ha conseguido un informe completo de Future Market Insights sobre el mercado global de etiquetas que cubre todos y cada uno de los aspectos de este mercado en detalle. Lo único a tener en cuenta es que fue elaborado en el año 2017 con una proyección hasta el 2026. A pesar de ello, este estudio es válido ya que su periodo de estudio finaliza en el mismo ejercicio que se termina de proyectar la valoración de la empresa.

Además, puede orientar las proyecciones sabiendo si las previsiones del estudio se han cumplido hasta el 2021 y, en caso de ser así, resultan de utilidad como un buen guidance de aquí a cuatro (4) años.

Este informe profundiza en varios aspectos tales como: cuáles serán los impulsores, las restricciones, las tendencias y las oportunidades que influyen en el crecimiento de este mercado.

El crecimiento del mercado de etiquetas se evaluó en seis regiones (prácticamente a nivel Global): América del Norte, América Latina, Europa, Asia Pacífico -excepto Japón (APEJ)-, Japón y Medio Oriente, y África (MEA).

Se han cubierto los aspectos más importantes del mercado, considerando el análisis histórico desde el periodo 2012 hasta 2016 para poder proyectar los valores del mercado global de etiquetas para la década desde 2017 hasta el año 2026. Una de las conclusiones de la evaluación de Future Market Insights, es que se prevé que el mercado global de etiquetas registre una CAGR moderada.

En el año 2017, se estimaba que el mercado global de etiquetas estuviese valorado cerca de 40.800 millones (USD) y se proyecta que alcanzará un valor cercano a los 59.500 millones (USD) al cierre del año 2026.

De entre todos los sectores, se espera que la alimentación sea el subsegmento más grande en términos de valor, estimado en casi 16.600 millones (USD) para finales del 2017 y es probable que muestre una CAGR de 4.3% durante el período de evaluación.

Por otro lado, centrando el análisis del mercado a nivel europeo, se conoce que el tamaño del mercado en la producción de etiquetas superó los 6.000 millones de euros en el año 2019, de los cuales, 739 M€ han sido producidos en Italia, ocupando el cuarto lugar con una cuota de mercado de alrededor del 12,2%. La demanda de etiquetas en Europa ha crecido desde 1996 hasta 2019, demostrando que el mercado se ha duplicado en los últimos quince años.

En la tabla anterior se observa una pequeña contracción del mercado en Italia, mientras que en Europa (UE 28), el mercado tuvo un crecimiento modesto del 2,2%. A todo esto, hay que considerar los objetivos de internacionalización de Finlogic, creando oportunidades de expansión en otros países que vienen con vientos de cola más fuertes, y la posibilidad de crecimiento dentro del mismo mercado italiano para el Grupo, ya que actualmente la participación se limita al 3,7%.

7.2 Mercado de identificación por radiofrecuencia (RFID)

Se estima que el tamaño del mercado mundial de la tecnología de identificación por radiofrecuencia alcanzará los 40.500 millones (USD) para 2025, con una tasa compuesta anual del 14,7 %, según un nuevo informe de Grand View Research, Inc. Se espera que la industria experimente un crecimiento constante debido a la creciente demanda del sector minorista y la industria de la salud.

La tecnología RFID ha estado en uso durante varios años, sin embargo, el crecimiento reciente de sus aplicaciones en un amplio conjunto de industrias, como el comercio minorista, el transporte, la medicina y la defensa, entre otras, ha estimulado su adopción.

La industria minorista está a la vanguardia y ha sido testigo de su reconocimiento tecnológico con el uso de etiquetas RFID. Un hecho interesante del sector minorista es la forma en que ha transmitido con éxito los beneficios de la tecnología a otras industrias en la cadena de suministro con la ayuda de los mandatos.

Un aspecto importante del mercado de la tecnología RFID es la naturaleza variable de la fabricación y, evidentemente, los costos relacionados. La última década ha visto una reducción considerable en los costos de producción con el advenimiento de muchas tecnologías nuevas, como la impresión y el chorro de tinta.

A medida que los proveedores se benefician de estas tendencias en el mercado, se espera que la creciente penetración de los beneficios de costo por volumen se perpetúe entre los usuarios finales.

Se anticipa que los dispositivos RFID serán testigos de un aumento en la demanda ya que la proliferación tecnológica ha llevado a un uso extensivo de tarjetas inteligentes, control de acceso y otras aplicaciones NFC.

Además, se espera que el uso de redes de sensores ubicuos (USN) y muchas comunicaciones inalámbricas de corto alcance, como WiFi y Zigbee, ayuden al crecimiento del mercado RFID.

Para resumir las tendencias del mercado, se anticipa que la industria de RFID será testigo de un crecimiento saludable en los próximos años con tecnología, costo y tamaño que impulsarán su rápida implementación:

-

Se espera que los mandatos específicos del gobierno y la industria representen un papel vital en el despliegue de dispositivos RFID.

-

El enfoque clave de los veteranos de la industria son las etiquetas RFID, mientras que el énfasis se pone en las bandas de frecuencia y la optimización del tamaño.

-

Se están llevando a cabo numerosas actividades de investigación y desarrollo a medida que los participantes de la industria compiten por la ventaja tecnológica.

-

El impacto de las tendencias tecnológicas globales, como Internet de las cosas (IoT) y los dispositivos portátiles, es prominente en el mercado y se espera que defina la dirección de la industria durante la próxima década.

-

La industria está fragmentada por naturaleza y hay varios actores regionales y globales que operan en el mercado de la tecnología de identificación por radiofrecuencia en varios niveles de la cadena de valor.

8. VENTAJAS COMPETITIVAS DE LA EMPRESA

Cross-Selling: Gracias a las líneas de negocio que tiene Finlogic y a las adquisiciones que ha ido ejecutando en los últimos años, le permite ofrecer soluciones completas a sus clientes tanto a nivel de Hardware (División de Productos tecnológicos), como a nivel de Software (División de Servicio y Asistencia), involucrando a diferentes sucursales dentro del proceso de venta y fidelización de los clientes. Además de contar con su core que es la venta de etiquetas.

Rápida adaptación a requisitos de mercado: Una de las características más interesantes de Finlogic es la capacidad de adaptar sus productos a la demanda actual de sus clientes en cuanto al diseño de las etiquetas o la integración de los software desarrollados a sistemas que ya existan en las instalaciones del cliente, motivo que en algunas ocasiones puede bloquear la capacidad de introducción al mercado, o comentado en otras palabras, limitar las ventas por incapacidad de integración.

Integración de empresas adquiridas: En consecuencia de la estrategia de adquisiciones que tiene la empresa, el equipo directivo tiene un historial de integración positivo, generando amplias sinergias en las empresas adquiridas. Además, incorporan cláusulas ligadas al crecimiento del EBITDA en las compañías parcialmente adquiridas, lo que se refleja en una mayor seguridad de la operación.

Diversificación de clientes: La empresa cuenta con más de 3.000 clientes, los cuales abarcan distintos mercados como, alimentación, logística, retail, sanitario, etc. Además ninguno de estos clientes supone más del 3% de las ventas, esta diversificación provoca que los ingresos de la empresa sean estables y recurrentes, beneficiándose del crecimiento de varios sectores económicos a la vez y no solo de uno.

9. PRINCIPALES RIESGOS DE LA EMPRESA

Riesgo M&A: El crecimiento de la empresa, como se ha estudiado a lo largo de esta tesis, se comprende por un aumento orgánico de las ventas del 10% mientras que el resto es producto de adquisiciones que la empresa ha ido realizando en los últimos años y es una estrategia que pretende continuar en el futuro.

A pesar de que la ejecución de las adquisiciones en el pasado han sido positivas pagando múltiplos de hasta 4x EV/EBITDA siempre existe el riesgo de que alguna de estas salga mal y pueda comprometer al crecimiento de la empresa.

Concentración de ventas en Italia: El 95% de las ventas de la empresa provienen de Italia, país donde en los últimos años ha habido una inestabilidad política y un crecimiento del PIB modesto, la internalización de la empresa está dentro de los objetivos pero a día de hoy no es una realidad.

Contratos Comerciales: Los productos tecnológicos que ofrece la empresa al mercado son distribuidos bajo distintas empresas con posición dominante en el mercado como: Toshiba, Honeywell, etc. Aunque estos acuerdos se firman por un periodo largo de tiempo y beneficia a ambas partes, es un factor que debe incluirse en el apartado de riesgos.

Aparición de nuevas tecnologías: Aunque es un riesgo bajo, podría darse el caso que aparezca una tecnología disruptiva que sustituya las etiquetas y sea adoptada de forma masiva por ser más práctica que el actual uso de etiquetas tradicionales.

10. BUSINESS PLAN

En este apartado, estableceré mis estimaciones para el periodo 2021-2025 con la finalidad de proyectar los estados financieros de la compañía y obtener el valor intrínseco de la misma, por medio de Valoración por múltiplos y DFC.

10.1. Hipótesis 2022-2026

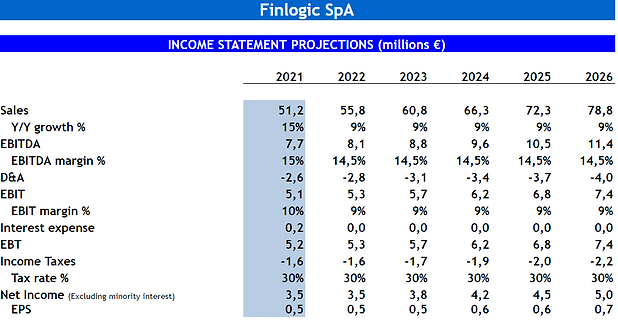

Las hipótesis de valoración las estableceré en dos escenarios, el primero de ellos lo llamaré “escenario normal”, al cual le asignó una mayor probabilidad de ocurrencia y, en segundo lugar, un “escenario desfavorable” en el que se pondrá a prueba el crecimiento de la empresa.

Escenario Normal

A continuación, mencionare las claves de este escenario:

Ingresos: como se comentó en los inicios de esta tesis, el CAGR de ingresos en los últimos 8 años ha sido de 21,38%, mientras que en los últimos 3 años tiene un CAGR igual a 20,65%. Por otro lado, si se contempla el último año sin el 4T, la empresa ha aumentado sus ingresos un 21% con respecto al 2020 en el mismo periodo (primeros 9 meses).

A pesar de no conocer la información completa de la empresa en el 2021, estimo que la empresa cerrará el ejercicio con una facturación igual a 51,2M€.

La empresa no ha dado un guidance para los próximos años, sin embargo, recalcan que la tendencia del mercado sigue siendo buena. Estimaré un crecimiento de los ingresos para los próximos 5 años del 10% orgánico más 5% producto de operaciones de M&A.

Margen EBITDA: Respecto al margen EBITDA de la empresa, como se ha señalado, su evolución ha sido estable durante los últimos ejercicios, entre un 15% y 14%.

Las operaciones de fusión y reorganización dentro del Grupo contribuirán a incrementar los márgenes. A pesar de esto, los mantendrá estables hasta 2026 en 15%

Deuda: La deuda actual de la empresa es igual a 2,02 millones de euros, frente a los 2,87 millones de euros al 31 de diciembre de 2020. Esta reducción se debe principalmente a la disminución de la deuda bancaria a largo plazo, necesaria para financiar inversiones estructurales y adquisiciones, y la deuda con otros prestamistas, consistente en cuentas a pagar a empresas de leasing.

La proyección de la deuda se hará teniendo en consideración, las adquisiciones de M&A futuras y el FCF generado por la empresa.

Capex: El Capex de Finlogic va destinado principalmente en 3 áreas: La primera parte va destinada a inversiones internas realizadas en el desarrollo de software de aplicaciones y en la creación de nuevos proyectos que han conducido a mejoras en la producción y gestión de la empresa.

Por otro lado, también se destina parte de estas inversiones para adquirir nuevas maquinarias industriales que permitan la integración del proceso de producción del papel adhesivo y el aumento de la capacidad productiva de la empresa.

Por último, a partir de los últimos tres años, se destina parte del capital para el desarrollo de productos de investigación necesarios para seguir el ritmo de innovación que demanda el mercado hoy en día.

Debido a esto, las necesidades de inversión en Capex de expansión han ido variando en los últimos años, sin embargo contemplaré un valor de mantenimiento del 3%.

Dividendo: Asumo la tendencia actual 50% pay - out

Escenario Desfavorable:

Ingresos: como se comentó en los inicios de esta tesis, el CAGR de ingresos en los últimos 8 años ha sido de 21,38%, mientras que en los últimos 3 años tiene un CAGR igual a 20,65%. Por otro lado, si se contempla el último año sin el 4T, la empresa ha aumentado sus ingresos un 21% con respecto al 2020 en el mismo periodo (primeros 9 meses).

A pesar de no conocer la información completa de la empresa en el 2021, estimo que la empresa cerrará el ejercicio con una facturación igual a 51,2M€.

Sin embargo, en este escenario estimaré un crecimiento de los ingresos para los próximos 5 años del 9% orgánico y la empresa no realizará operaciones de M&A.

Margen EBITDA: A pesar de que la empresa tiene el objetivo de aumentar los márgenes luego de las fusiones que ha realizado, proyectaré el margen EBITDA en este escenario al 14,5%.

Deuda: La deuda actual de la empresa es igual a 2,02 millones de euros, frente a los 2,87 millones de euros al 31 de diciembre de 2020.

Al no existir operaciones de M&A en este escenario, las necesidades de financiación serán bajas, como consecuencia la empresa podrá cancelar deuda con el FCF que genere hasta tener caja neta.

Capex (sin cambios al escenario anterior): El Capex de Finlogic va destinado principalmente en 3 áreas: La primera parte va destinada a inversiones internas realizadas en el desarrollo de software de aplicaciones y en la creación de nuevos proyectos que han conducido a mejoras en la producción y gestión de la empresa.

Por otro lado, también se destina parte de estas inversiones para adquirir nuevas maquinarias industriales que permitan la integración del proceso de producción del papel adhesivo y el aumento de la capacidad productiva de la empresa.

Por último, a partir de los últimos tres años, se destina parte del capital para el desarrollo de productos de investigación necesarios para seguir el ritmo de innovación que demanda el mercado hoy en día.

Debido a esto, las necesidades de inversión en Capex de expansión han ido variando en los últimos años, sin embargo contemplaré un valor de mantenimiento del 3%.

Dividendo: Asumo la tendencia actual 50% pay - out

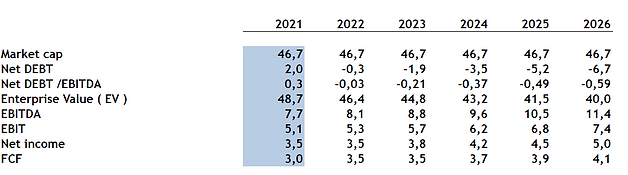

10.2. Proyecciones

Escenario Normal

En este escenario como se ha mencionado antes, la empresa crece 10% de forma orgánica y 5% producto de adquisiciones, las cuales se han contemplado que se adquieren a 4x EV/EBITDA, en concreto en este modelo se invierten, entre el periodo 2022 - 2026, 10,4 millones de euros.

Las adquisiciones son financiadas en parte con el FCF generado y deuda. He considerado que la empresa sigue con la política de repartir el 50% del beneficio neto en dividendo.

Escenario Desfavorable

En este escenario solo se contempla crecimiento orgánico del 9% por lo que, la parte restante del FCF no destinada al pago de dividendo, se dirigirá a cancelar deuda, terminando la empresa en el 2026 con una caja neta de 6,7 millones, tal y como se aprecia en la siguiente tabla:

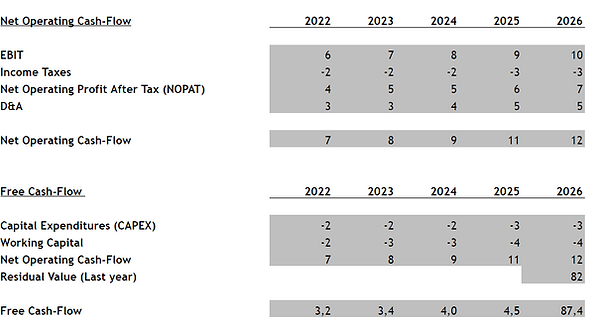

11. VALORACIÓN POR DFC

Metodología que define el valor de una empresa para sus inversores o proveedores de fondos como el valor actual de todos los flujos netos (CFL) que se produjeran cada año, descontados a una tasa de descuento que considera el coste del Equity y de la deuda.

Determinación de la Tasa de Descuento (WACC)

La tasa de descuento WACC se ha determinado con la siguiente fórmula, y el procedimiento que se detalla a continuación, dando como resultado para el escenario normal una WACC del 8% para ambos escenarios.

Cálculo del coste de los fondos propios (Ke): Será la rentabilidad esperada por el accionista de acuerdo a su nivel de riesgo.

Ke = Rf + βL * (Rm - Rf) = 10,9%

Destaco que he utilizado la beta desapalancada de Damodaran para el sector 0,67, aplacando esta beta con la estructura financiera actual de la empresa.

Risk-Free Rate: Bono a 10 años italiano a niveles normales (2%).

El Market Risk Premium utilizado es de 6,6% y, por último, he aplicado un Size Premium del 3% por ser una empresa Micro-Cap ilíquida.

Coste de la deuda (Kd): Se tuvieron en cuenta tipos de interés Pre-Pandemia (2,7%).

Calculo Valor Residual

El valor residual se sitúa en el último año de la valoración y recoge la vida económica ilimitada de la empresa, VR = f (Cash Flow Libre).

Cálculo de la “g”: Se estimó de acuerdo con las expectativas del PIB en Italia y expectativas del sector que opera la empresa (1,5%).

Obtención de los Cash Flows

Escenario Normal (M€)

Escenario Desfavorable (M€)

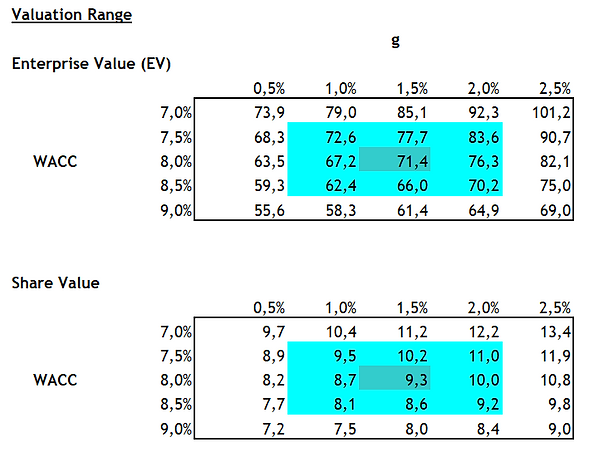

Resultado DFC por Escenarios

Escenario Normal

Escenario Desfavorable

Como se puede observar, ambos casos aportan un Upside (un 46,2%% en el escenario normal y un 24% en el escenario desfavorable). Además, se puede observar el rango de valoración por distintas variaciones en la WACC y la g.

12. VALORACIÓN POR MÚLTIPLOS COMPARABLES

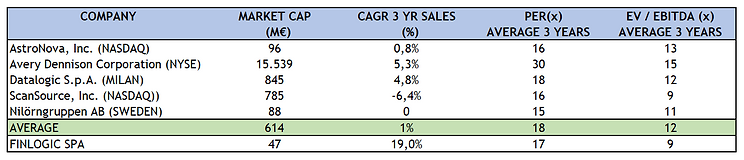

A continuación, realizaré un análisis en profundidad de las empresas públicas que podrían ser consideradas como comparables de Finlogic, considerando sus principales líneas de negocio: producción de etiquetas y distribución de productos tecnológicos. Aunque hay destacar que en Italia la competencia más directa de la empresa no cotiza en bolsa.

AstroNova, Inc: Es líder mundial en el desarrollo y aplicación de tecnologías de visualización de datos en productos que sirven a los mercados industrial, de embalaje, aeroespacial y de defensa. En particular, a través de una de sus líneas de negocio, AstroNova ofrece soluciones de etiquetado que van desde impresoras de etiquetas de sobremesa hasta prensas de etiquetas industriales.

Avery Dennison Corporation: Empresa con tres segmentos de negocio, el primero de etiquetas y materiales gráficos ofrece etiquetas sensibles a la presión y materiales de empaque; gráficos y productos reflectantes bajo las marcas Fasson, JAC, Avery Dennison y Mactac, así como películas duraderas y reflectantes.

El segmento de soluciones de información y marca minorista de la compañía diseña, fabrica y vende adornos de marca, boletos gráficos, etiquetas, y soluciones de empaque sostenible, además de ofrecer servicios creativos; soluciones de identificación por radiofrecuencia a nivel de artículo.

El segmento de materiales industriales y sanitarios de la empresa ofrece cintas; materiales a base de adhesivos sensibles a la presión y productos convertidos.

Datalogic SpA: Es líder tecnológico mundial en los mercados de automatización de procesos y captura automática de datos, especializada en el diseño, producción y distribución de lectores de códigos de barras, ordenadores móviles, escáneres, RFID sistemas, etc. En particular, Datalogic ofrece sus soluciones a las industrias minorista, manufacturera, sanitaria y de transporte.

ScanSourse, Inc: Empresa lider en ofrecer tecnologías de identificación automática y captura de datos, proporcionando lectores de códigos de barras, impresoras digitales y venta de productos tecnológicos como Epson, Honeywell, Toshiba y Zebra.

Nilörngruppen AB: produce y vende etiquetas, productos de embalaje y accesorios principalmente en las industrias de la moda y la confección en los países nórdicos, el resto de Europa y Asia. Ofrece varias etiquetas tejidas, textiles y en relieve, así como etiquetas colgantes; y productos de embalaje, como cajas etiquetadas, cartones y bolsas de papel y plástico. Además, ofrece productos de seguridad y antifalsificación, así como soluciones para aplicaciones de datos variables/RIS.

Luego, una vez estudiado los principales peers de Finlogic, podemos darnos cuenta que la empresa cotiza con descuento respecto a sus principales comparables, esto puede atribuirse como he mencionado en el apartado “Evolución de la cotización”, a la baja capitalización de la empresa y el escaso seguimiento de analistas.

Debido a esto, a pesar de poder cotizar a múltiplos mayores como PER 18x y 12x EV/EBITDA, considero más prudente realizar una valoración sin contemplar un escenario de expansión de múltiplos.

En el Escenario Normal, valoraré a PER 16X y 8x EV/EBITDA y en el Escenario Desfavorable a PER 15x y 7x EV/EBITDA, teniendo en cuenta la caja neta generada en este ultimo escenario. A continuación se pueden apreciar los resultados de esta valoración:

Escenario Normal

Escenario Desfavorable

13. CONCLUSION

Luego de haber analizado Finlogic SpA en profundidad, puedo concluir que estamos ante una empresa de gran calidad, con un modelo de negocio con ingresos recurrentes, donde los productos ofrecidos suponen un coste muy bajo para el cliente final.

Las expectativas de crecimiento del mercado son positivas, donde se espera que las etiquetas RFID crezcan a una tasa anualizada superior al 13% y el sector de etiquetado tradicional tenga también una tendencia positiva por las regulaciones existentes en determinados sectores como el alimenticio donde se debe detallar la composición de los alimentos.

La empresa ofrece una integración total de sus productos que van desde el suministro de etiquetas hasta la venta de las impresoras para que el cliente pueda ser más eficiente, pasando por el desarrollo software a medida para cubrir los requerimientos y asistencia técnica.

Entre los principales riesgos a tener en cuenta, deben seguirse de cerca los acuerdos que la empresa tiene para distribuir impresoras bajo distintas marcas reconocidas en el mercado y la posible disrupción tecnológica.

La evolución de los ingresos ha sido fantástica, donde el crecimiento orgánico medio anual es próximo al 10% y la estrategia de M&A que tiene la empresa ha aportado valor, existiendo aún muchas oportunidades de expandirse en este mercado fragmentado.

Finalmente, en lo que respecta a la valoración, en ambos escenarios se obtienen rendimientos positivos, siendo en el Escenario Normal rendimientos anualizados de doble dígito.

*La Tesis de Inversión de Finlogic SpA, fue publicada en esta pagina web el 09/01/2022, y en caso de necesitar una actualización por publicaciones de resultados de la empresa o hechos destacables del sector, se dejara un enlace directo al final de esta tesis.

Disclaimer

Las publicaciones de esta pagina web no son un consejo de inversión. Todos los contenidos de este sitio web y el boletín, y todas las demás comunicaciones y correspondencia de su autor, son solo para fines informativos y educativos y en ningún caso, ya sea expreso o implícito, se considerarán consejos de inversión, legales o de cualquier otra naturaleza. Haga su propia investigación y diligencia debida.